Ủy nhiệm chi ra đời với mục đích để khách hàng lập, ký và điền thông tin theo mẫu ủy nhiệm chi của ngân hàng. Dựa vào đó ngân hàng sẽ trích tiền từ tài khoản khách hàng trả cho người thụ hưởng. Vậy ủy nhiệm chi là gì? Câu hỏi này sẽ được trả lời đầy đủ trong bài viết sau đây.

Ủy nhiệm chi là gì?

Ủy nhiệm chi còn có tên gọi khác là lệnh chi hoặc UNC là phương thức thanh toán mà người trả tiền sẽ lập lệnh thanh toán theo mẫu mà ngân hàng cung cấp. Sau đó, người trả tiền sẽ gửi lại ngân hàng tại nơi mở tài khoản để yêu cầu trích một số tiền trong tài khoản thanh toán của mình bằng với số tiền ghi trên ủy nhiệm chi để trả cho người thụ hưởng.

Một cách đơn giản hơn thì UNC là một loại chứng từ giao dịch mà phía người trả tiền sẽ lập với mục đích ủy quyền cho ngân hàng thanh toán số tiền cho người thụ hưởng.

Một điều cần lưu ý là UNC phải do khách hàng lập, ký và ngân hàng chỉ căn cứ vào đó để thực hiện lệnh trích tiền để chuyển cho người hưởng thụ. Ngoài lý do này thì việc ngân hàng tự động trích tiền từ tài khoản thanh toán của khách hàng là không được phép nếu không có văn bản thỏa thuận trước đó.

Ủy nhiệm chi dùng để làm gì?

Ủy nhiệm chi có thể sử dụng để thanh toán, chuyển tiền giữa hai tài khoản trong hoặc cùng hệ thống.

Nếu sử dụng UNC để thanh toán thì khi thực hiện lệnh chi, số tiền của lệnh này sẽ được chuyển trực tiếp vào tài khoản thanh toán của người thụ hưởng.

Nếu dùng UNC để chuyển tiền thì số tiền sẽ được chuyển vào tài khoản thanh toán của người thụ hưởng nếu cùng hệ thống ngân hàng. Trong trường hợp khác tài khoản ngân hàng thì sẽ trả cho người thụ hưởng qua tài khoản Chuyển tiền phải trả.

Có mấy loại ủy nhiệm chi?

Hiện nay khách hàng có thể sử dụng mẫu ủy nhiệm chi online hoặc mẫu ủy nhiệm chi được in sẵn tại quầy giao dịch ngân hàng.

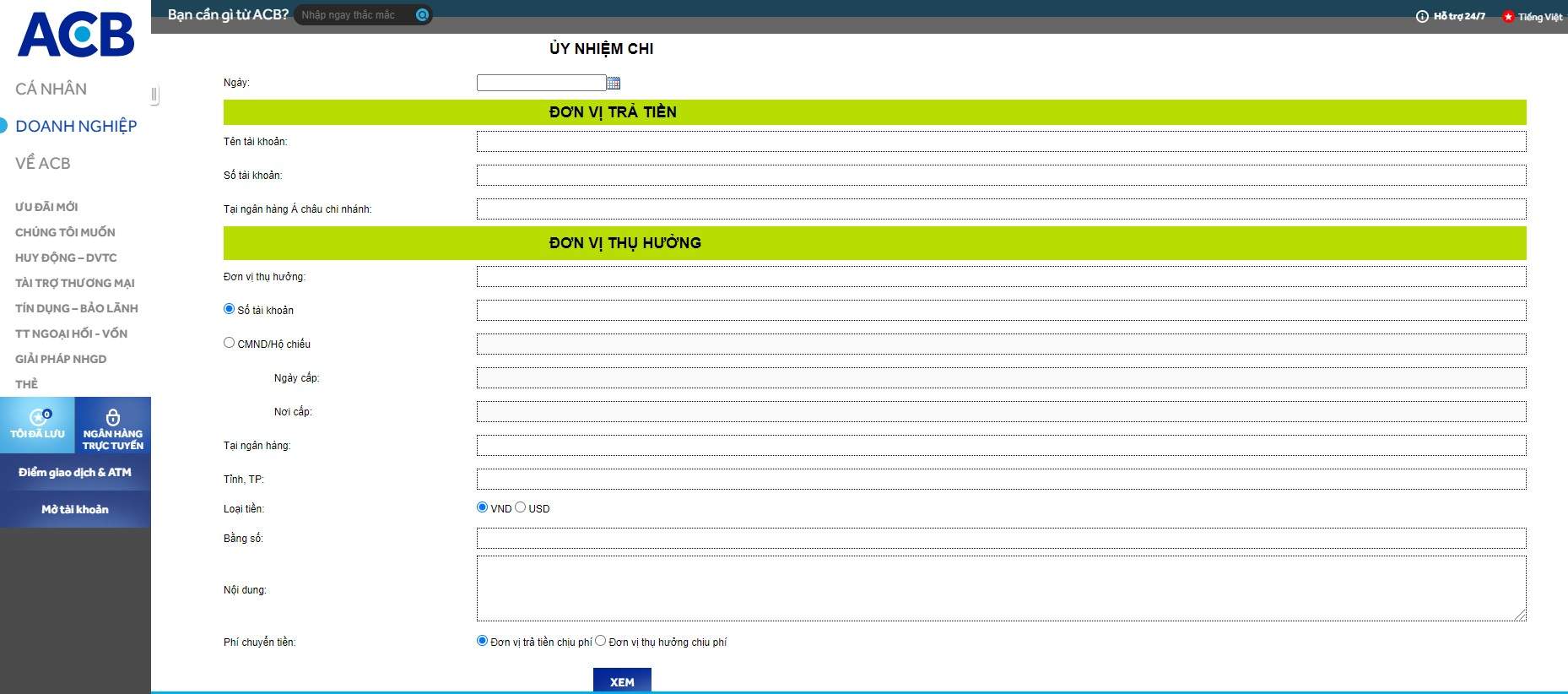

Ủy nhiệm chi online

Ủy nhiệm chi online là mẫu ủy nhiệm chi được in trực tiếp từ trên website của ngân hàng xuống. Theo đó khách hàng chỉ cần truy cập vào website ngân hàng, điền theo form thông tin có sẵn trên website và in ra mang đến ngân hàng.

Ủy nhiệm chi tại quầy

Nếu như không muốn viết ủy nhiệm chi online thì bạn có thể ra các quầy giao dịch của ngân hàng đễ lấy các mẫu giấy ủy nhiệm chi để viết trực tiếp. Với những khách hàng có giao dịch thường xuyên thì ngân hàng thường sẽ cho khách hàng một quyển ủy nhiệm chi để chủ động viết nội dung trước nhằm tiết kiệm thời gian.

Ưu điểm và nhược điểm khi thanh toán ủy nhiệm chi

Thanh toán bằng hình thức ủy nhiệm chi sẽ có thuận lợi, ưu nhược điểm riêng. Tùy theo nhu cầu và tình hình thực tế khách hàng có thể cân nhắc sử dụng.

Ưu điểm

- Quá trình thanh toán được kiểm soát chặt chẽ bởi ngân hàng nên ít có sai sót.

- Hình thức thanh toán đơn giản và nhanh chóng.

- Khách hàng ủy quyền cho ngân hàng thanh toán trực tiếp cho người thụ hưởng

Nhược điểm

- Người ủy quyền thanh toán ủy nhiệm chi sẽ phải trả cho ngân hàng một khoản phí.

- Ngân hàng sẽ từ chối thực hiện giao dịch nếu như trong tài khoản của người ủy quyền không có đủ tiền để chi trả theo nội dung trên giấy ủy nhiệm chi. Do đó quá trình thanh toán có thể bị chậm trễ.

Ủy nhiệm chi có mấy liên?

Thông thường UNC sẽ có 2 liên, bao gồm:

- Liên 1: Ngân hàng giữ lại

- Liên 2: Sau khi ngân hàng xác nhận sẽ đóng dấu và trả lại cho khách hàng để kế toán doanh nghiệp căn cứ làm hạch toán.

Khi nào Ủy nhiệm chi được xem là chứng từ hợp lệ?

Ủy nhiệm chi được xem là hợp lệ nếu như có đầy đủ nội dung theo quy định tại khoản 2 của Điều 13 Quyết định số 226/2002/QĐ-NHNN ngày 26/03/2002 của Thống đốc Ngân hàng Nhà nước Việt Nam.

Nội dung của ủy nhiệm chi

Lệnh chi hoặc uỷ nhiệm chi bao gồm các yếu tố sau:

– Chữ lệnh chi hoặc ủy nhiệm chi, số sê ri;

– Họ tên, địa chỉ, số hiệu tài khoản người trả tiền;

– Tên, địa chỉ tổ chức cung ứng dịch vụ thanh toán phục vụ người trả tiền;

– Họ tên, địa chỉ số hiệu tài khoản người thụ hưởng;

– Tên, địa chỉ tổ chức cung ứng dịch vụ thanh toán phục vụ người thụ hưởng;

– Số tiền thanh toán bằng chữ và bằng số;

– Nơi, ngày tháng năm lập lệnh chi hoặc ủy nhiệm chi;

– Chữ ký của chủ tài khoản hoặc người được chủ tài khoản ủy quyền;

– Các yếu tố khác do tổ chức cung ứng dịch vụ thanh toán quy định không trái pháp luật.

Đăng ký thông tin ngay dưới đây để nhận được sự tư vấn chi tiết từ các chuyên viên của Vays Finance

Hướng dẫn cách viết ủy nhiệm chi

Phần dành cho khách hàng:

– Ngày/tháng/năm: chính là ngày lập ủy nhiệm chi

– Đơn vị trả tiền:

- Tên tài khoản: tên của cá nhân/doanh nghiệp đứng tên tài khoản trích tiền

- Số tài khoản: tài khoản của bên chuyển tiền

- Tại ngân hàng: chính là ngân hàng nơi khách hàng có tài khoản.

- Số tiền bằng số: là số tiền bạn muốn chuyển, phải ghi cụ thể số tiền và loại tiền. Ví dụ 20.000.000 VNĐ

- Số tiền bằng chữ: diễn giải đúng nội dung của số tiền bằng chữ. Ví dụ hai mươi triệu đồng.

- Nội dung thanh toán: chính là lý do bạn chuyển tiền

- Phí: lựa chọn phí do đơn vị chuyển tiền trả hay đơn vị thụ hưởng chi trả.

– Đơn vị thụ hưởng:

- Đơn vị thụ hưởng/tên tài khoản thụ hưởng: chính là tên người/công ty/doanh nghiệp bạn muốn chuyển tiền. Lư ý phải ghi đầy đủ theo như tên đăng ký tài khoản.

- Số tài khoản: là số tài khoản bạn muốn chuyển tiền tới

- Tại ngân hàng: Số tài khoản của người thụ hưởng mở tại ngân hàng nào thì ghi tên ngân hàng đó.

Phần dành cho ngân hàng:

- Số bút toán

- Giao dịch viên

- Kiểm soát viên

Quy trình thanh toán ủy nhiệm chi

Tại Khoản 2 Điều 8 Thông tư 46/2014/TT-NHNN về hướng dẫn thanh toán không dùng tiền mặt thì thanh toán bằng ủy nhiệm chi sẽ phải thực hiện đầy đủ các bước sau:

- Bước 1 – Lập, giao nhận ủy nhiệm chi: Bên trả tiền có thể là cá nhân hoặc doanh nghiệp lập giấy ủy nhiệm chi và gửi cho ngân hàng nơi mở tài khoản trích tiền.

- Bước 2 – Kiểm soát ủy nhiệm chi: khi nhận được giấy ủy nhiệm chi sẽ ngân hàng phải kiểm soát để đảm bảo giấy ủy nhiệm chi là hợp pháp, hợp lệ. Đồng thời ở bước này ngân hàng sẽ kiểm tra số dư trên tài khoản của bên trả tiền có đủ để thanh toán cho bên thụ hưởng hay không. Nếu như ủy nhiệm chi không hợp lệ thì ngân hàng sẽ yêu cầu bên trả tiền chỉnh sửa, làm lại hoặc từ chối lệnh ủy nhiệm chi.

- Bước 3 – Xử lý chứng từ và hạch toán: Nếu như ủy nhiệm chi của khách hàng hợp lệ thì ngân hàng sẽ tiến hành xử lý chứng từ và thực hiện lệnh chi tiền theo yêu cầu của khách hàng. Thường thì sau 1 ngày làm việc thì tài khoản thụ hưởng sẽ nhận được tiền

Lưu ý khi tiến hành giao dịch về ủy nhiệm chi

Để giao dịch bằng ủy nhiệm chi thành công và tiết kiệm thời gian thì khách hàng cần lưu ý những vấn đề sau:

- Kiểm tra số dư tài khoản xem có đủ để thanh toán số tiền theo lệnh chuyển tiền không. Nếu thiếu thì cần chuyển thêm tiền vào.

- Có thể xin sẵn các mẫu ủy nhiệm chi của ngân hàng và viết sẵn ở nhà hoặc ở công ty để khi đến ngân hàng sẽ được xử lý luôn

- Kiểm tra lại toàn bộ thông tin trên giấy ủy nhiệm chi để tránh phải làm lại mất thời gian.

Các mẫu ủy nhiệm chi phổ biến hiện hay

Mỗi một ngân hàng sẽ có một mẫu ủy nhiệm chi khác nhau. Một số mẫu tiêu biểu tại các ngân hàng:

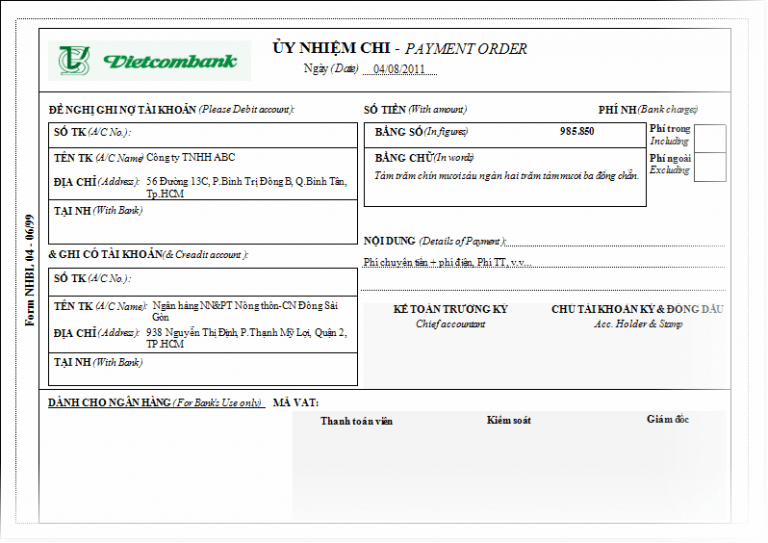

Mẫu giấy ủy nhiệm chi ngân hàng Vietcombank:

Mẫu ủy nhiệm chi Vietcombank có in logo của đơn vị trên góc bên trái. Bên trong mẫu giấy này còn thể hiện các thông tin quan trọng như:

- Số tài khoản bên ủy nhiệm chi và người nhận ủy nhiệm chi

- Họ tên cả hai chủ tài khoản

- Địa chỉ liên hệ chủ tài khoản

- Chữ ký của các bên liên quan

Theo đó người dùng cần điền đầy đủ thông tin trên mẫu giấy để ngân hàng xem xét yêu cầu ủy nhiệm chi. Tất cả các dữ liệu sau đó sẽ được đơn vị tài chính lưu trữ để đối chiếu giao dịch.

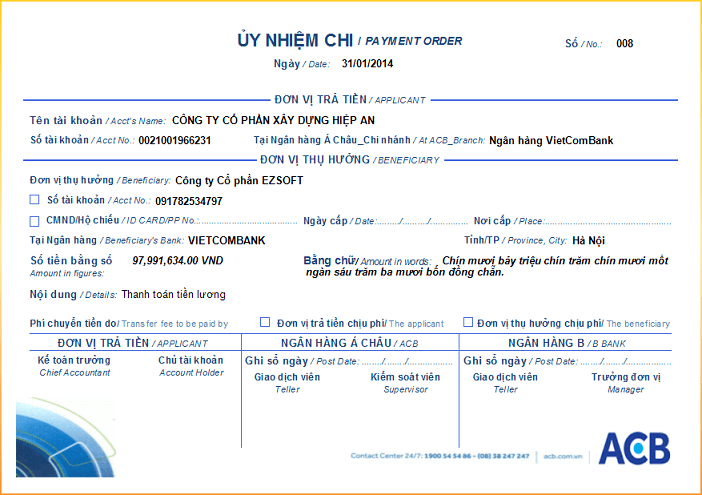

Mẫu giấy ủy nhiệm chi ngân hàng ACB:

Khác với Vietcombank mẫu ủy nhiệm chi ACB có phông nền màu xanh dương và logo gắn ở góc dưới cùng bên phải. Tuy nhiên trên mẫu giấy này cũng bao gồm các thông tin tương tự như biểu mẫu của Vietcombank.

Vì vậy người ủy nhiệm chi cũng cần phải khai báo đầy đủ các dữ liệu cần thiết. Có như vậy thì yêu cầu của bạn mới được ngân hàng phê duyệt.

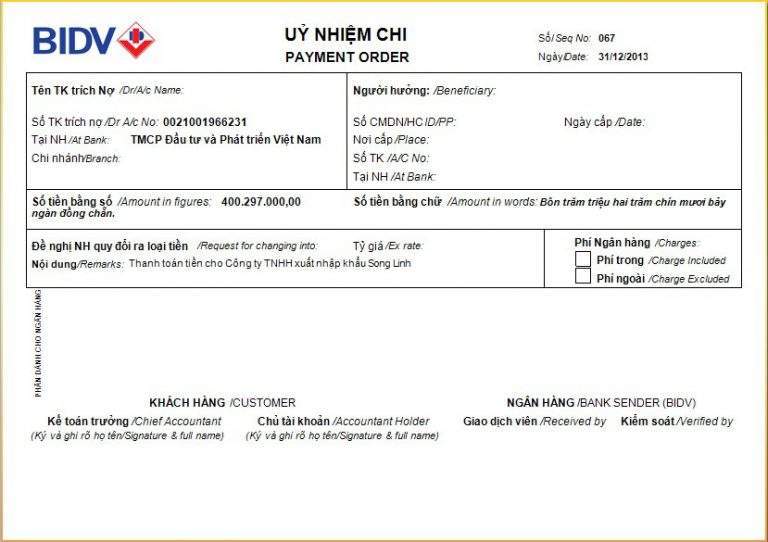

Ủy nhiệm chi ngân hàng BIDV

Ủy nhiệm chi hiện nay là một trong những lệnh giao dịch phổ biến giữa các doanh nghiệp với nhau. Bên cạnh đó với việc có ngân hàng làm trung gian thì UNC phần nào cũng thể hiện được sự an toàn trong các giao dịch phát sinh.